Vollgeld für Dummies

Wie unser Geldsystem funktioniert, was die Initiative ändern will und welche Folgen das hat – erklärt in einfachen Worten.

Von Simon Schmid (Text) und Adam Higton (Illustration), 09.05.2018

Journalismus, der Ihnen hilft, Entscheidungen zu treffen. Und der das Gemeinsame stärkt: die Freiheit, den Rechtsstaat, die Demokratie. Lernen Sie uns jetzt 21 Tage lang kostenlos und unverbindlich kennen:

Sie haben von Vollgeld gehört, sich aber noch nie mit der Initiative befasst, über die wir am 10. Juni abstimmen. Oder Sie haben sich mit der Initiative befasst, wurden daraus aber nicht schlau. Und Sie sind bereit, eine halbe Stunde Zeit aufzuwenden, um das Thema zu verstehen. Dann sind Sie hier am richtigen Ort.

Die Initiative

Am 10. Juni stimmt die Schweiz über die Initiative «Für krisensicheres Geld: Geldschöpfung allein durch die Nationalbank!» ab. Die Vorlage will, wie der Name schon sagt, das Finanzsystem weniger anfällig für Krisen machen.

Eingereicht wurde sie vom Verein MoMo, einem Zusammenschluss von Privatpersonen, Wissenschaftlerinnen und Unternehmern. Sie wollen in der Schweiz ein sogenanntes Vollgeld-System einführen.

Wie funktioniert dieses System genau? Was ändert sich im Vergleich zu heute? Das klären wir auf einer nicht ganz kurzen Erkundungstour.

Die Idee vom Vollgeld

Die Vollgeld-Initiative hat mehrere Anliegen.

Das erste Hauptanliegen: Sie will das Geldwesen vom Kreditwesen trennen. Geld soll unabhängig vom Kreditgeschäft der Banken in der Wirtschaft zirkulieren können.

Geld und Kredit trennen?

Wenn das in Ihren Ohren bereits ziemlich kryptisch klingt, dann seien Sie beruhigt. Das ist normal. Wir gehen die Idee Schritt für Schritt durch.

Beginnen wir mit einem Beispiel.

Nehmen wir an, Sie fahren mit der Bahn von Zürich nach Bern. Und kaufen sich dafür mit Ihrer EC-Karte ein Ticket bei den SBB – für 25.50 Franken, mit Halbtax.

Bisher, und das wussten Sie wahrscheinlich gar nicht, bezahlten Sie die Bundesbahnen dafür mit einem Schuldschein (nämlich mit einem Guthaben, das auf Ihren Namen bei einer Bank lautete).

Neu, und das verstehen Sie nach der Lektüre dieses Textes, würden Sie die SBB mit einer Art von digitalem Bargeld-Spielchip bezahlen (herausgegeben von der Schweizerischen Nationalbank).

Wo liegt der Unterschied?

Um das zu begreifen, müssen wir noch etwas tiefer in die Details des Geld- und Zahlungswesens eintauchen.

Das jetzige System

Also: die Zugreise von Zürich nach Bern.

Wenn Sie heute mit Ihrer EC-Karte das Ticket dafür kaufen, dann läuft im Hintergrund ein komplizierter Prozess ab.

Erst einmal kann diese Transaktion nur klappen, wenn Sie ein Konto bei einer Bank besitzen. Nennen wir diese Bank: Ihre Hausbank.

Ihre Hausbank wiederum muss ein sogenanntes Girokonto bei der Schweizerischen Nationalbank besitzen (über diese Konten läuft der Zahlungsverkehr zwischen den Banken).

Ihre Hausbank muss prüfen, ob Sie genügend Franken auf Ihrem Konto haben. Und Ihre Hausbank muss prüfen, ob sie selbst genügend Franken auf ihrem SNB-Girokonto hat.

Falls allerseits genug Geld da ist, muss Ihre Hausbank der Nationalbank signalisieren: «Bitte schreiben Sie der Hausbank der Bundesbahnen 25.50 Franken auf deren Girokonto gut. Und bitte ziehen Sie meinem eigenen Girokonto diesen Betrag ab.»

Falls nicht genug Geld auf dem Girokonto der Hausbank lagert, muss sich die Hausbank kurzfristig Geld leihen – von einer anderen Bank oder von der SNB. Nur dann klappt es auch wirklich mit der Transaktion.

Ist die Transaktion ausgeführt, kann die empfangende Hausbank den SBB bekannt geben, dass auf deren Bankkonto nun 25.50 Franken mehr lagern.

So weit, so gut. Doch warum sind all die Details wichtig?

Nun, man kann die Transaktion gewissermassen von zwei Seiten betrachten.

Von aussen gesehen ist Folgendes passiert: Sie haben 25.50 Franken weniger auf Ihrem Bankkonto; und die SBB haben 25.50 Franken mehr auf ihrem Konto. Sie haben weniger Geld, die Bundesbahnen haben mehr Geld.

Von innen gesehen ist aber etwas anderes passiert: Mit der Zahlung haben Sie Ihrer Hausbank im Grunde genommen Schulden über 25.50 Franken erlassen – Sie können diesen Betrag nun nicht mehr von Ihrem Konto abheben. Dafür schuldet die Hausbank den SBB nun 25.50 Franken mehr.

Was zunächst wie eine Geldzahlung aussah, war also in Wirklichkeit eine Übertragung von Schuldscheinen. Im Kontext des Vollgelds ist das entscheidend.

Die Initiantinnen wollen nämlich diesen Widerspruch – oder man könnte auch sagen: diese Krux des heutigen Geld- und Zahlungswesens – aufheben.

Wie? Dazu später mehr.

Bleiben wir noch etwas beim aktuellen System – und bei seinen genialen, aber auch gefährlichen Eigenschaften.

Die Teilreserven der Banken

Das heutige Geldsystem ist sehr effizient. Banken können darin Zahlungen abwickeln, ohne dass dies besonders viele Ressourcen bindet.

Sie können dies tun, weil sie nur einen Teil ihrer Kundengelder effektiv für den Zahlungsverkehr einsetzen müssen.

Hat eine Bank zum Beispiel Einlagen in der Summe von 100 Millionen Franken von diversen Kunden entgegengenommen, so muss sie nur einen Bruchteil davon auf ihrem Girokonto bei der SNB lagern – im Minimum 2,5 Millionen Franken (in der Praxis etwas mehr). Dies, weil es so gut wie ausgeschlossen ist, dass alle Kundinnen zugleich ihr gesamtes Geld abheben oder zu einer anderen Bank transferieren wollen.

Das restliche Geld, das nicht für den Zahlungsverkehr verwendet wird, kann derweil «arbeiten». Die Bank kann es also verleihen (zum Beispiel an einen Immobilienkäufer) oder investieren (zum Beispiel in eine Staatsanleihe).

Man nennt dieses System im Fachjargon ein «fraktionales Reserve-System».

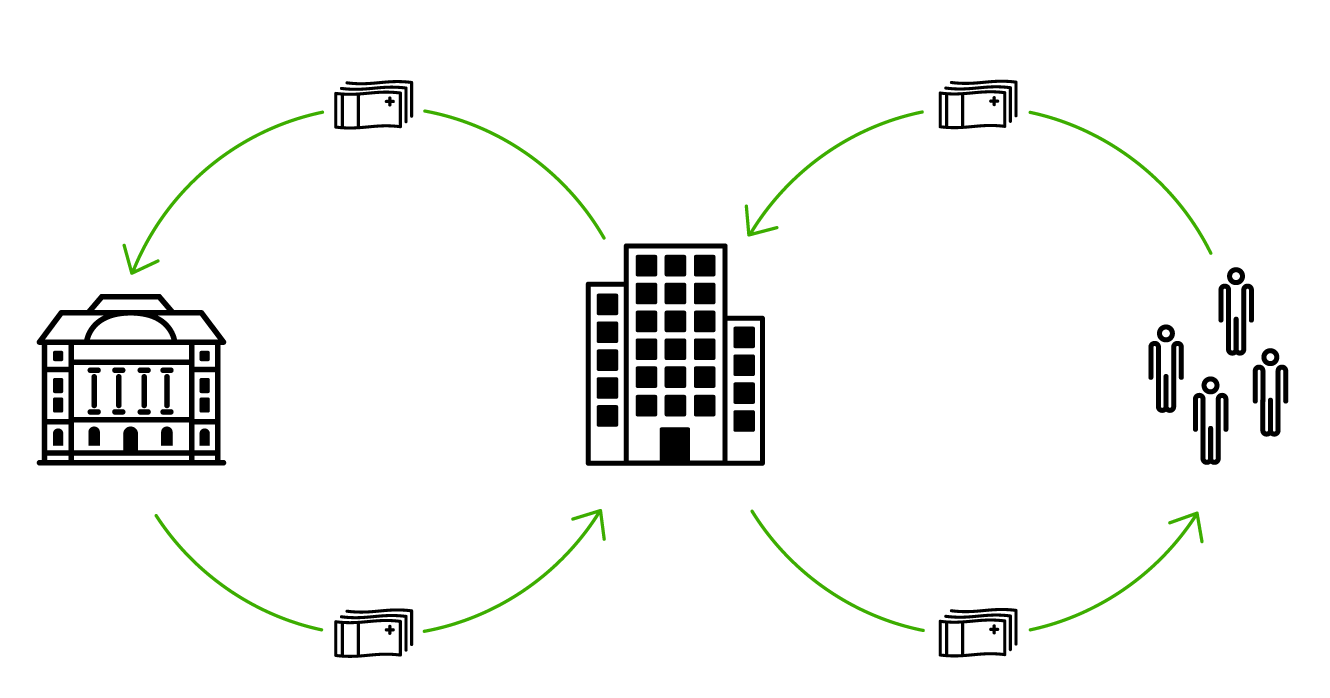

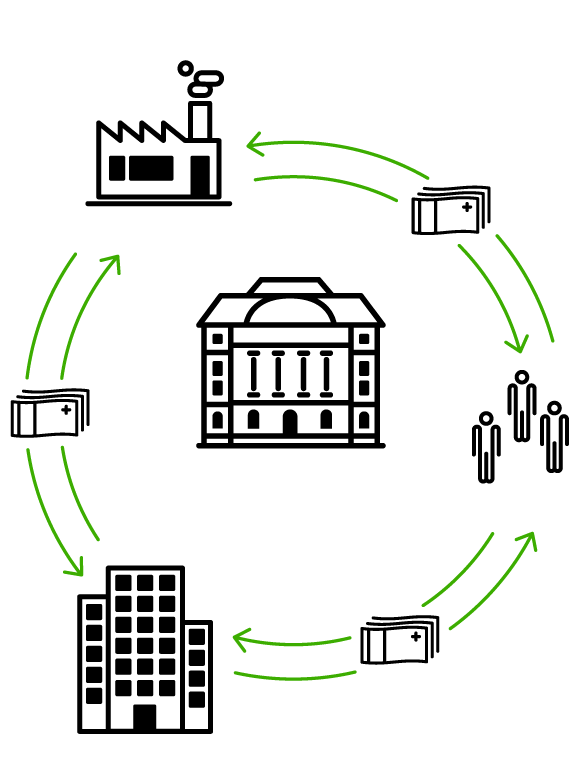

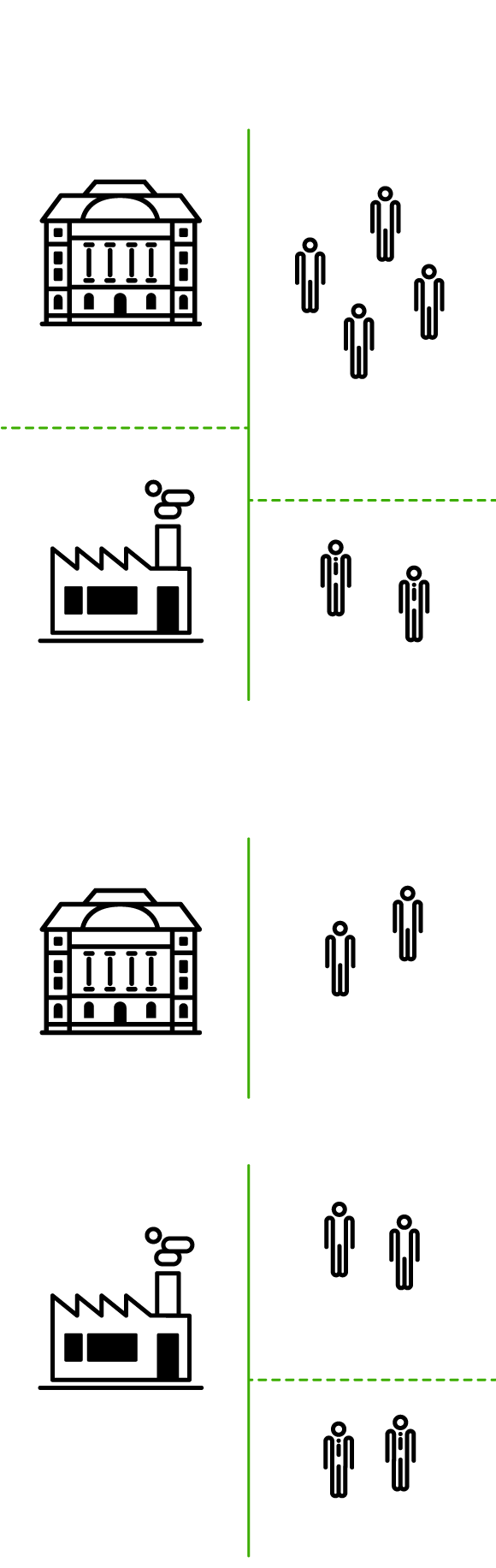

Es handelt sich im Endeffekt um ein zweistufiges System mit getrennten Geldkreisläufen: einem zwischen der SNB und den Banken (in sogenanntem Notenbankgeld, das über die Girokonten der SNB abgerechnet wird) und einem zwischen den Banken und den Privatpersonen (in sogenanntem Buchgeld, das über die Konten bei den Banken abgerechnet wird).

Das heutige System

Zahlungen,

Kreditvergabe etc.

(in Buchgeld der

Geschäftsbanken)

Zahlungsverkehr

zwischen Banken

(in Notenbankgeld)

SNB

Banken

Kunden

Das heutige System

Kunden

Zahlungen,

Kreditvergabe etc.

(in Buchgeld der

Geschäftsbanken)

Banken

Zahlungsverkehr

zwischen Banken

(in Notenbankgeld)

SNB

Die Vollgeld-Initiative will diese fraktionale Reservehaltung abschaffen. Und stattdessen ein System einführen, das etwa so funktioniert, als müssten die Banken alles Kundengeld direkt in Reserve bei der SNB halten.

Warum wir schreiben «etwa so, als müssten …», erklären wir gleich.

Wichtig ist hier erst einmal nur das Prinzip: Banken sollen die Gelder auf den Zahlungsverkehrskonten ihrer Kundinnen nicht mehr verwenden dürfen, um Kredite zu vergeben. Geld und Kredit wird getrennt.

Steigen wir nun nochmals in den Zug ein – aber diesmal mit Vollgeld.

Das Vollgeld-Geld

Zürich–Bern, mit Halbtax, 25.50 Franken.

Im Vollgeld-System würde die Zahlung für diese Bahnfahrt anders abgewickelt. Zwischen Ihnen und den SBB würden nunmehr keine Bankguthaben bzw. Bankschulden mehr hin- und hergeschoben. Sondern es würde «echtes», von der Nationalbank herausgegebenes Geld transferiert.

Was wäre das für «echtes» Nationalbankengeld?

Vereinfacht gesagt wäre es dasselbe wie Bargeld – nur elektronisch. Man könnte sagen, es wären elektronische Bargeld-Chips.

Im Endeffekt würde es auf dasselbe hinauslaufen, als würde eine Bank alle Einlagen zu hundert Prozent mit SNB-Geld hinterlegen. Darum haben wir oben geschrieben: «etwa so, als müssten».

Egal, wie man es anschaut: Der Clou an diesem Geld wäre, dass es sich nicht mehr um die Schuld einer Bank gegenüber einem Kunden handeln würde. Sondern um eine Art von Geld, das in sich selbst existiert. Die einzige Verpflichtung bei diesem Geld wäre, dass die Nationalbank nicht zu viel davon herausgibt – damit dessen Wert stabil bleibt.

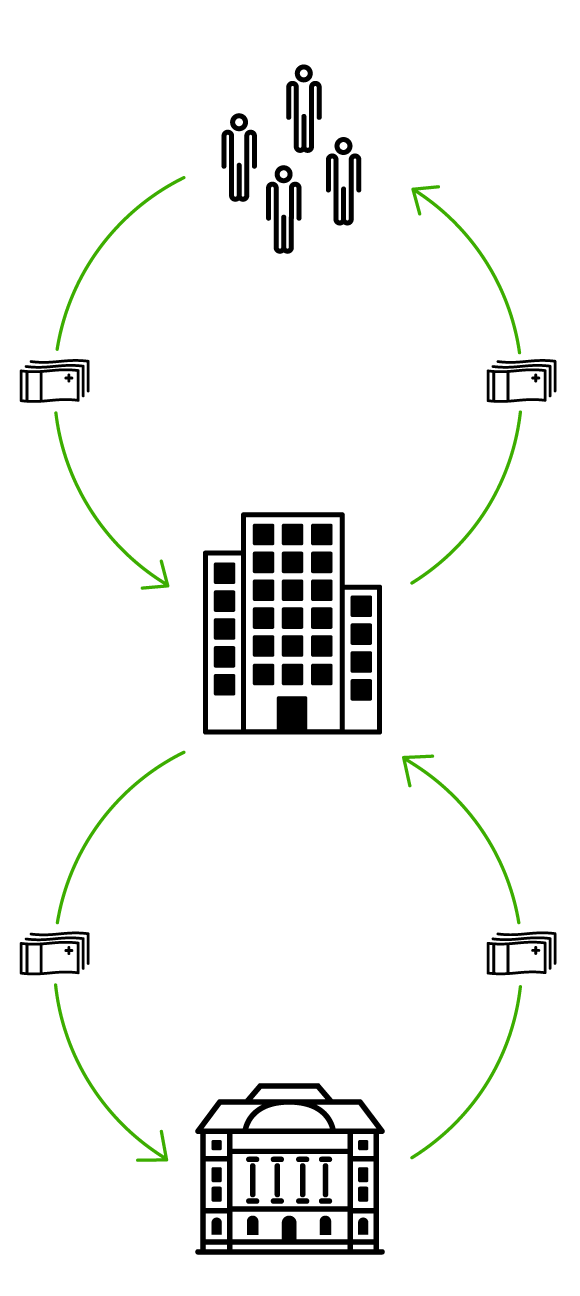

Das Vollgeld-System

Unternehmen

SNB

Alle Zahlungen in Vollgeld

(= Notenbankgeld)

Kunden

Banken

Das Vollgeld-System

Unternehmen

SNB

Kunden

Alle Zahlungen in Vollgeld

(= Notenbankgeld)

Banken

Warum kommt jemand auf die Idee, solches Geld vorzuschlagen?

Nun, das geniale (weil ungefährliche) an diesem Geld: Es wäre stets genug davon vorhanden, um alle Zahlungen auszuführen, die zu einem bestimmten Zeitpunkt irgendwie denkbar sind. Die Chips bleiben immer beweglich.

Nehmen wir an, eine Bank würde im Auftrag von Kundinnen insgesamt Chips im Wert von 100 Millionen Franken betreuen.

Selbst wenn alle Kunden ihre Chips zur gleichen Zeit überweisen wollten, geriete diese Bank nicht in Schwierigkeiten.

Denn: Anders als heute wäre nicht ein Teil der Chips verwendet worden, um Kredite zu sprechen.

Sondern es wären hundert Prozent davon stets verfügbar. Alle Frankenchips wären sofort transferierbar, wenn die Kundinnen das wollten.

Der Zahlungsverkehr wäre also vom Kreditwesen getrennt (wie das Kreditwesen funktioniert: Dazu kommen wir noch). Die Initianten glauben deshalb, dass ihr System das Geld sicherer machen würde.

Sie machen diesen Glauben an einem Krisenszenario fest: dem Bank-Run.

Bank-Runs

Der Bank-Run (oder auf Deutsch: der Bankensturm) ist die Achillesferse des heutigen Geldsystems (wir erinnern uns: Im fraktionalen Reserve-System haben Banken nur einen Teil ihrer Kundengelder auf den SNB-Girokonten deponiert).

In diesem System kann ein Gerücht genügen, um eine Bank zum Einsturz zu bringen. Das liefe dann etwa so ab:

Eine Handvoll Kundinnen ist überzeugt, der Bank drohe Unheil, und will ihre Gelder abheben. Die Kundinnen wollen also nicht mehr Guthaben bei der Bank halten, sondern ihr Geld in bar haben.

Um das Bargeld zu beschaffen, muss die Bank erst ihr eigenes Girokonto bei der SNB bis aufs Minimum leer räumen. Reicht das nicht, muss sie beginnen, Wertschriften zu verkaufen, um an zusätzliches Bargeld zu kommen.

Wegen der Verkäufe würde der Preis dieser Wertschriften sinken. Es käme zu einem allgemeinen Kurssturz an der Börse.

Der Preissturz würde die Bank, die eigentlich finanziell gesund ist, in Schieflage bringen, denn die restlichen Wertpapiere in ihren Büchern wären nun ebenfalls weniger wert.

Nun würden andere Banken ebenfalls ihre Ausleihungen an die Problembank stoppen. Dies, weil sie der Bank nicht mehr trauen und weil sie wegen des Kurssturzes selbst in Schieflage geraten sind.

Dies würde wiederum die Kunden dieser Banken dazu bewegen, ihre Gelder bei ihren Hausbanken abheben zu wollen.

Am Ende wäre das ganze Bankensystem am Boden, nur weil einige Kundinnen dachten, dass ihre Hausbank nicht mehr sicher sei.

Im heutigen System dienen zwei Einrichtungen dazu, eine solche Spirale gleich im Ansatz zu unterbinden:

Die Einlagensicherung esisuisse, eine Art halbstaatliche Versicherung, die jedem Bankkunden die Summe von 100’000 Franken garantiert. Falls eine Bank in Konkurs geht, wird diese Summe auf jeden Fall ausbezahlt.

Die Nationalbank. Sie agiert als sogenannter Kreditgeber der letzten Instanz und leiht gesunden Banken bei einer drohenden Panik Geld.

Die Vollgeld-Initianten glauben, dass diese beiden Einrichtungen problematisch sind, weil sie Banken dazu animieren würden, zu viele Risiken einzugehen – also zum Beispiel riskante Wertpapiere zu kaufen. Sie weisen auch darauf hin, dass die Einlagensicherung gar nicht genug Geld hätte, um im Katastrophenfall auch wirklich alle Kundengelder in der Schweiz zu garantieren.

Sie schlagen deshalb eine andere Variante vor, um solche Spiralen zu verhindern: die Errichtung einer Mauer innerhalb der Banken.

Zur Orientierung: Dies war der Einstieg, wir sind warmgelaufen. Nun geht es um die konkrete Umsetzung der Initiative.

Die Trennung der Konten

Beim Vollgeld-System würde also eine Mauer in den Banken gebaut.

Diese Mauer würde zwei Bereiche voneinander trennen:

Die Zahlungsverkehrskonten (die Kundinnen zum Beispiel für den Erhalt ihrer Löhne nutzen oder um die Miete zu zahlen). Kundengelder auf diesen Konten wären in den SNB-Chips angelegt (und damit ausserhalb der Bankbilanz).

Die Sparkonten (die Kunden für langfristige Geldanlagen nutzen würden). Kundengelder auf diesen Konten wären in Firmenkrediten, Hypotheken, Obligationen, Aktien oder sonstigen Wertpapieren angelegt (innerhalb der Bankbilanz).

Die Trennung würde nur unter einer Bedingung funktionieren.

Nämlich: Wer Geld auf sein Sparkonto einbezahlt hat, darf dieses Geld erst nach Ablauf einer gewissen Zeit (etwa nach 14 Tagen oder nach 3 Monaten, die Initiative lässt dies offen) wieder abheben.

Warum diese Bedingung?

Der Grund ist eigentlich simpel. Nur mit einer solchen Regel lässt sich verhindern, dass Kunden ihre Sparkonten plötzlich leer räumen. Nur so kann das Vollgeld-System sein wichtigstes Versprechen einhalten: dass es nicht mehr zu den gefürchteten Bank-Runs kommt.

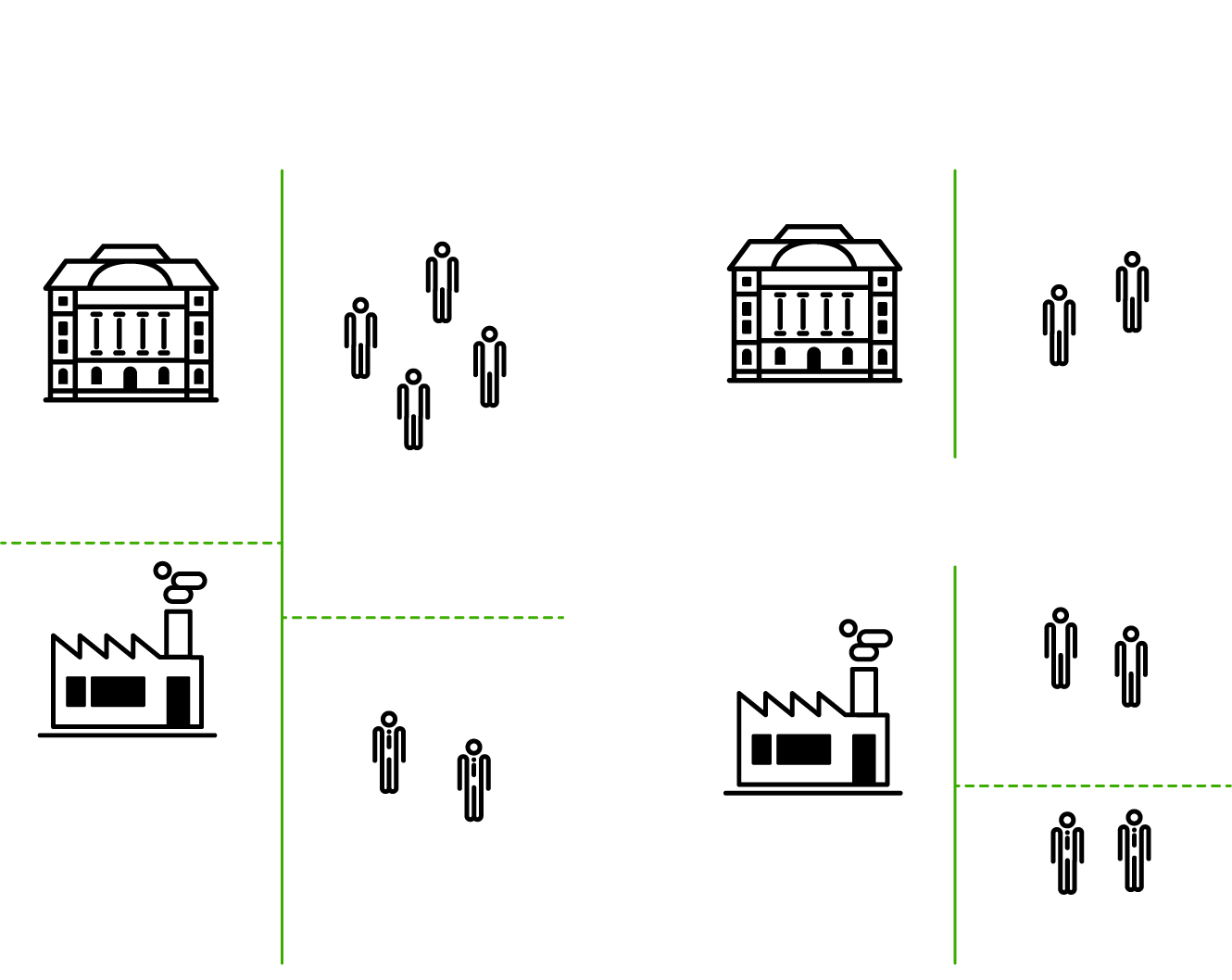

Aufbau einer Bankbilanz

heute

mit Vollgeld

Zahl-Bereich

Bank

Vermögen

Schulden

Vermögen

Schulden

Vollgeld im

Kundenbesitz

Guthaben

bei der SNB

Giro-Guthaben

bei der SNB

Einlagen

der Kunden

Spar-Bereich

Vermögen

Schulden

Sparguthaben

der Kunden

Kredite an Firmen

und Hypotheken

Kredite an Firmen

und Hypotheken

Eigenkapital

der Aktionäre

Eigenkapital

der Aktionäre

Aufbau einer Bankbilanz

heute

Bank

Vermögen

Schulden

Giro-Guthaben

bei der SNB

Einlagen

der Kunden

Eigenkapital

der Aktionäre

Kredite an Firmen

und Hypotheken

mit Vollgeld

Zahl-Bereich

Vermögen

Schulden

Vollgeld im

Kundenbesitz

Guthaben

bei der SNB

Spar-Bereich

Vermögen

Schulden

Sparguthaben

der Kunden

Kredite an Firmen

und Hypotheken

Eigenkapital

der Aktionäre

Das Ende von Bank-Runs (im Zusammenhang mit privaten Bankkunden) wäre wohl der grösste Pluspunkt des Vollgelds. Und es ist auch einer der wenigen Punkte, deren Gültigkeit die Gegner der Initiative im Prinzip nicht bestreiten (allerdings hat sich in der Schweiz schon sehr lang kein klassischer Bank-Run mehr ereignet, der von Privatkunden ausging).

Kontroverser werden andere Punkte diskutiert.

Etwa das Versprechen der Initiantinnen, dass Staat und Bürger von der Einführung des Vollgelds finanziell profitieren würden.

Falls Sie an dieser Stelle kurz nach draussen gehen und eine Glace essen möchten: Wir sind nun beim zweiten Hauptanliegen der Initiative angelangt.

Es betrifft die Frage, wie Geld entsteht und in Umlauf gesetzt wird.

Geldschöpfung

Die Verfechter wollen, dass dies in Zukunft anders passiert als heute.

Im jetzigen System entsteht Geld typischerweise über ein Versprechen.

Eine Person will ein Haus bauen. Sie sagt zur Bank: «Betrachte das Haus als Pfand, es ist 100’000 Franken wert, und gib mir dafür einen Kredit.»

Die Bank entgegnet: «Okay», wenn sie glaubt, dass die Person sich das Haus wirklich leisten kann, und schreibt der Person dafür 100’000 Franken gut (oder einen etwas kleineren Betrag, wenn sie vorsichtig ist).

Wichtig: Die Bank kann das Guthaben dafür selbst erzeugen. Ihre Bilanz vergrössert sich dadurch um 100’000 Franken.

Die Person kann das Geld nun verwenden, um das Haus zu kaufen. Sie macht eine Zahlung an die Baufirma.

Die Bank muss nun sicherstellen, dass sie genug Reserven auf den SNB-Girokonten hat, um die Zahlung auszuführen (falls sie knapp an Reserven ist, muss sie sich Geld von anderen Banken leihen oder versuchen, mit attraktiven Kontokonditionen neue Privatkundinnen zu gewinnen – Banken stehen diesbezüglich im Wettbewerb).

Am Ende ist die Bilanz der Bank gewachsen. Neues Geld ist entstanden.

Geld kann im heutigen System also entstehen, wenn jemand ein Versprechen abgibt. Zum Beispiel das Versprechen, einen Kredit nicht zu versaufen, sondern damit tatsächlich ein sinnvolles Projekt zu verwirklichen.

Geld, das auf diese Weise entsteht, basiert somit auf Aktivitäten innerhalb der Wirtschaft. Es ist verknüpft mit Dingen, von denen jemand glaubt, dass sie einen Wert besitzen (etwa: Firmen oder Immobilien).

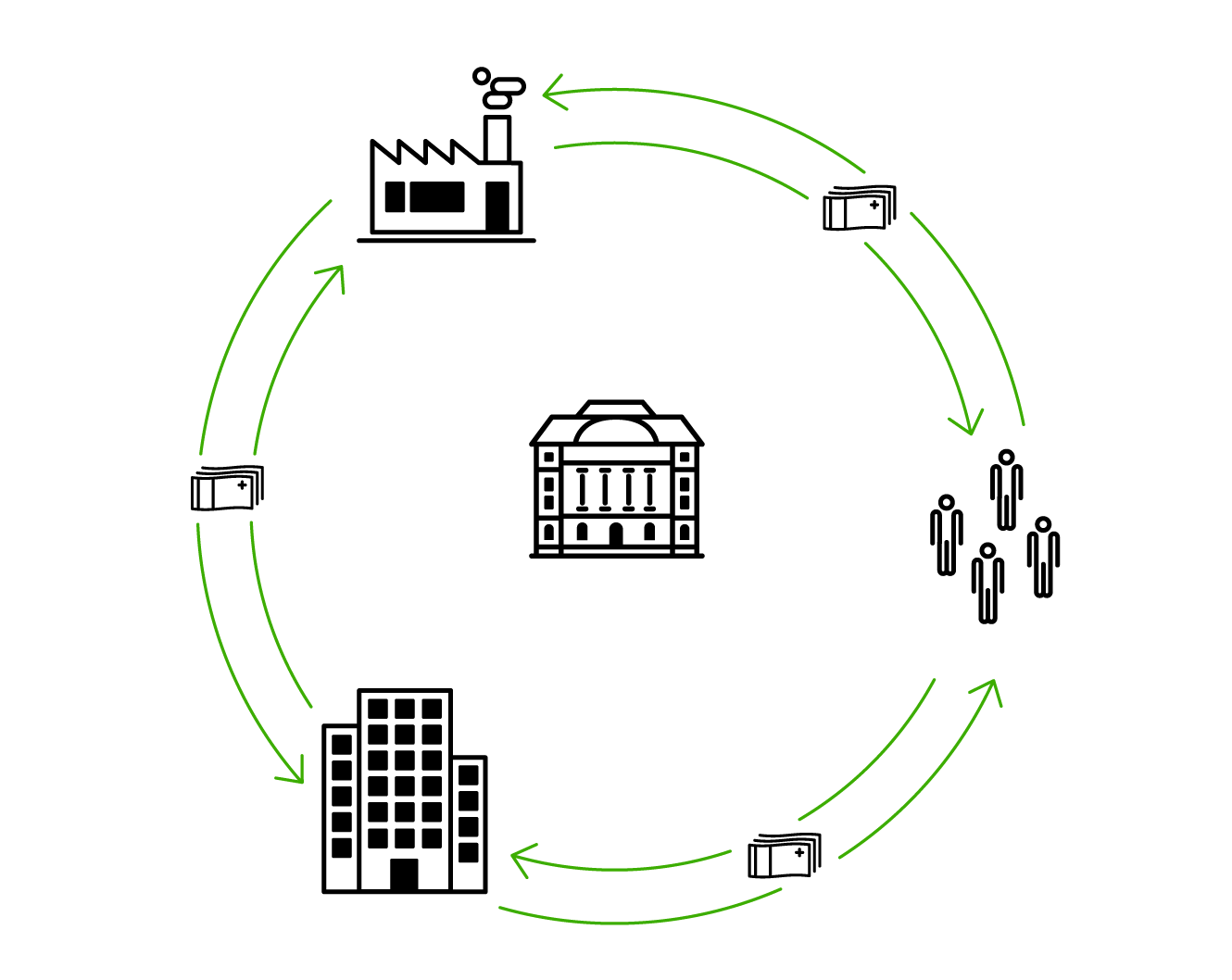

Man nennt solches Geld im Jargon deshalb auch «endogenes», also «von innen heraus» erzeugtes Geld. Im Vollgeld-System soll das meiste Geld dagegen anders entstehen. Nämlich «exogen», also «von aussen heraus».

Mit diesem Geld wäre kein unmittelbarer Wert verknüpft. Eine Institution ausserhalb der Wirtschaft brächte es in Umlauf – das wäre die SNB.

Sie würde es gratis und franko (also nicht gegen ein Pfand, wie es die Banken tun) an Akteure in der Volkswirtschaft verteilen. Zum Beispiel an den Staat oder an die Bürgerinnen im Staat (Details zu den Empfängern lässt die Initiative bewusst offen).

Wir haben dieses Geld weiter oben als Chips beschrieben.

Die Analogie passt weiterhin. Vollgeld käme ähnlich in Umlauf, wie es bei manchen Brettspielen passiert: Zu Beginn jeder Spielrunde (also etwa am 1. Januar) würde die SNB eine bestimmte Menge Chips an alle Spielerinnen ausschütten, die in der volkswirtschaftlichen Runde dabei sind.

Die gesamte Geldmenge im Spiel würde so kontinuierlich wachsen. Von Runde zu Runde (also von Jahr zu Jahr) kämen etwas mehr Chips dazu. Auf diese Weise würde also das Geld «exogen» in die Wirtschaft gelangen.

Die Umstellung auf ein solches Vollgeld-System, so wird behauptet, wäre ein Gewinn für die Schweiz.

Seigniorage-Gewinne

Und zwar aus zwei Gründen:

Im Zuge der Umstellung könnte die SNB in einer einmaligen Aktion viel neues Geld in Umlauf bringen – die Initianten sprechen von maximal 300 Milliarden Franken.

Nach erfolgter Umstellung könnte die SNB jedes Jahr von neuem mehr Geld an Bürgerinnen und Staat ausschütten als heute – die Initianten sprechen hier von etwa 5 Milliarden Franken pro Jahr.

Auf den Punkt 1 – die Umstellung selbst – gehen wir in diesem Text nicht ein. Er ist kompliziert und mit Unsicherheiten behaftet, wie die Initiantinnen selbst einräumen.

Ein Unsicherheitsfaktor wäre etwa, dass die SNB bereits im Zuge ihrer Eurokäufe in den letzten Jahren sehr viel Notenbankgeld geschaffen hat. Wozu sie das tat, ist an dieser Stelle nicht so wichtig. Sie könnte jedenfalls bei der Einführung vom Vollgeld nicht so viele neue Franken in Umlauf bringen, wie es zum Start der Initiative schien.

Unklar ist auch, wie sich im Zuge der Umstellung die Inflation entwickeln würde: Könnte die SNB wirklich so viel neues Geld in Umlauf bringen, ohne dass die Preise steigen? Die Ökonomen Urs Birchler und Jean-Charles Rochet (die ein neutrales und gut verständliches Papier übers Vollgeld geschrieben haben) halten den gigantischen Einmalgewinn, den sich die Initianten durch die Umstellung versprechen, jedenfalls für eine «Fata Morgana».

Beim Punkt 2 – also den jährlichen Ausschüttungen – gehen die Schätzungen auseinander. Birchler und Rochet halten es für möglich, dass die Nationalbank im Vollgeld-System jeweils 2 bis 5 Milliarden Franken pro Jahr an den Staat oder an die Bürger verteilen könnte. Und damit mehr als heute.

Momentan schüttet die SNB bis zu 2 Milliarden Franken pro Jahr aus ihrem Gewinn an den Staat aus (dieser Gewinn nennt sich übrigens «Seigniorage-Gewinn», weil er aus der Hoheit des «Seigneurs», also des Herrschers, über das Geld entspringt). Wie hoch diese Ausschüttungen künftig sind, ist ungewiss, sie könnten bedeutend höher oder auch tiefer als heute sein.

Wie gesagt, handelt es sich hier um Schätzungen. Das kurzfristige Timing der Ausschüttungen ist schwer vorauszusagen. Langfristig gilt aber mit Sicherheit: Für den Wohlstand im Land ist nicht die Art der Geldschöpfung relevant, sondern die Entwicklung der Realwirtschaft.

Was genau bei der Umstellung aufs Vollgeld passieren würde, hinge auch davon ab, wie die Bankkundinnen darauf reagieren.

Und hier gibt es einige Fragezeichen.

Erträge der Banken

Denn: Vollgeld wäre für die Kunden teurer als das bisherige Geld.

Das liegt daran, dass Banken im aktuellen System mit den anvertrauten Kundengeldern einen Gewinn erwirtschaften können.

Das funktioniert vereinfacht gesagt so:

Eine Bank zahlt ihren Kundinnen auf deren Kontoguthaben einen Zins. Dieser Zins ist bescheiden.

Die Bank erhält aus den Krediten an ihre anderen Kunden ebenfalls einen Zins. Dieser Zins ist etwas weniger bescheiden.

Aus der Zinsdifferenz entsteht ein Ertrag zugunsten der Bank.

Banken verwenden ihre Zinserträge primär, um den Betrieb zu finanzieren. Also etwa, um die Löhne der Angestellten zu bezahlen oder um die Software zu betreiben, die es fürs E-Banking braucht.

Diese Zinserträge haben im heutigen Geldsystem also grosse Bedeutung.

Mit ihnen wird im Endeffekt das ganze System finanziert: die Kontoführung der Kundinnen, der Zahlungsverkehr, die Bargelddistribution im ganzen Land.

Eine solche Querfinanzierung wäre im Vollgeld-System nicht mehr möglich.

Das gesamte Kundengeld auf den Zahlungsverkehrskonten wäre hier in den Frankenchips investiert. Diese Chips würden aber keinen Zins abwerfen: Die Banken könnten damit nichts Produktives anstellen, es gäbe keinen Ertrag.

Ziemlich sicher müssten Banken für die Kontoführung deshalb höhere Gebühren als heute verrechnen. Sie könnten den Kunden mit einem Zahlungsverkehrskonto auch keine Zinsen bezahlen.

Wie viel höher wären die Gebühren? Wie viel Zins ginge den Kundinnen verloren?

Kosten der Kontoführung

Das lässt sich nicht genau beziffern.

Der Ökonom Philippe Bacchetta schätzt die Verluste der Bankkunden aufgrund entgangener Zinsen im Vollgeld-System auf 0,8 Prozent des Bruttoinlandprodukts (kleiner Hinweis: Seine Studie wurde von der Bankiervereinigung, einer Gegnerin der Initiative, finanziert und bezieht sich auf die Zeit von 1984 bis 2006, als die Zinsen höher waren als heute). Es ginge nach Bacchetta also um rund 5 Milliarden Franken.

Übrigens würden ihm zufolge auch die Banken verlieren, nämlich 0,5 Prozent des BIP oder gut 3 Milliarden Franken. Komplett abwegig scheinen diese Zahlen nicht, auch wenn man sie nicht für bare Münze nehmen darf.

Und die Schweizerische Nationalbank?

Sie hält sich dazu bedeckt. Und sagt schlicht, dass sich die Geldhaltung im Vollgeld-System «verteuern» würde.

Die Initiantinnen stellen sich auf den Standpunkt, dass den Banken mit dem Vollgeld keine zusätzlichen Kosten entstünden und deshalb die Gebühren auf Vollgeld-Zahlungsverkehrskonten auch nicht steigen müssten. Und falls mit dem Thema der Bankgebühren «doch ein Problem entsteht», könne man «notfalls auch eine staatliche Subventionierung ins Auge fassen».

Wie auch immer – wir wissen es nicht genau.

Der Anreiz, Guthaben auf einem Zahlungsverkehrskonto zu halten, wäre im Vollgeld-System jedenfalls kaum höher als heute. Sondern eher niedriger (besonders, wenn das Zinsniveau wieder ansteigt).

Der Anreiz, Guthaben auf einem Sparkonto zu halten, wäre dagegen höher. Denn Banken müssten die Sparer für die Mindesthaltefristen quasi entschädigen. Würden Sparkonten attraktiver, könnte dies allerdings auch bedeuten, dass der Bedarf an Vollgeld womöglich kleiner wäre, als die Initianten sich dies vorstellen.

Wie auch immer – wir wissen es nicht genau.

Falls Sie nach Ihrer Glace nochmals zu diesem Text zurückgekehrt sind, wollen Sie an dieser Stelle wohl aber langsam gern etwas anderes wissen. Nämlich, was all das unter dem Strich bedeutet.

Also: Bringt es das Vollgeld?

Bankenregulierung

Kommen wir dazu nochmals zum Grundgedanken der Initiative zurück: zur Trennung von Geld- und Kreditwesen.

Und greifen wir zugleich etwas auf ein Thema vor, das im Nerds-Text vertieft behandelt wird: die Bankenregulierung.

Die Vollgeld-Initiative will, wie gesagt, das Geldwesen vom Kreditwesen trennen. Banken dürften also, um die Lieblingsformulierung der Initiantinnen zu gebrauchen, kein Geld mehr «aus dem Nichts» schöpfen.

Die Initianten versprechen sich davon, dass die Kreditschöpfung der Banken stetiger wird. Also dass während eines Booms weniger neue Kredite gesprochen würden und während einer Krise weniger Kredite getilgt.

Diese Stetigkeit soll wiederum bewirken, dass es in der Realwirtschaft gar nicht erst zu grossen Konjunkturschwankungen kommt. Und dass es an der Börse weniger Finanzblasen gibt.

Die Argumentation leuchtet im Prinzip ein.

Doch sie ist empirisch nicht wirklich erhärtet. Immobilienblasen – die gefährlichsten aller Finanzblasen – gehen nicht zwingend einher mit einer Überproduktion von Geld. Sondern sie sind primär das Resultat von anderen Fehlentwicklungen: von zu grossem Risikoappetit der Immobilien-Käuferinnen und der Banken, von miserablem Risikomanagement und von schlechter Finanzmarktregulierung.

Erinnern Sie sich noch an die sogenannten Ninja-Hypotheken («no income, no job, no assets» – kein Einkommen, kein Job, kein Vermögen), die US-Banken in den Nullerjahren an Arbeitslose und Mittellose vergaben? Und an die drei- und vierfach verschachtelten Hypothekenpapiere, mit denen die Banken fast unbeaufsichtigt handeln durften?

Um solche Fehlentwicklungen geht es.

Seit der Finanzkrise wurde die Bankenregulierung in den USA, wie auch in der Schweiz, verschärft. Im Fokus stand dabei:

die Menge an Eigenkapital, die Immobilienkäufer bei der Aufnahme einer Hypothek selbst beisteuern müssen;

die Menge an Eigenkapital, die auch die Bank beisteuern muss, um beim Geschäft mit Hypotheken mitmachen zu können;

der Zeitraum, innerhalb dessen ein Kreditnehmer einen Teil seiner Hypothek abbezahlt haben muss.

die Art und Weise, wie Banken sogenannten Eigenhandel betreiben dürfen, also Handel auf eigene Rechnung.

Die Initianten gehen davon aus, dass mit dem Vollgeld ein Teil dieser Regulierung wieder zurückgenommen werden könnte – weil Banken, die zu viele Risiken eingehen, künftig keine impliziten Staatsgarantien zu ihrer Rettung im Krisenfall geniessen und deshalb vorsichtiger agieren würden.

Ob das zutrifft, ist unklar.

Vermutlich wäre die Schweiz besser beraten, auch in einem Vollgeld-Regime die neuen Regulierungen beizubehalten.

Gleichzeitig müssten die Behörden in einem Vollgeld-System allerdings eine ganze Reihe weiterer Regeln einführen. Dies, um zu verhindern, dass die Regel zur Trennung von Zahlungsverkehrs- und Sparkonten umgangen wird.

Konkret müssten Mindesthaltefristen auf allerlei Finanzprodukte eingeführt werden. Man dürfte zum Beispiel Anlagefonds, Aktien und Obligationen nur nach einer bestimmten Haltezeit wieder verkaufen.

Auch Kredite, die sich Banken untereinander geben und die eine kurze Laufzeit aufweisen, müssten wohl untersagt werden. Sonst bestünde die Gefahr, dass diese Produkte (zusammen mit Anlagefonds, die Details sind kompliziert) genutzt würden, um anstelle der zinslosen Frankenchips ein lukrativeres Ersatzgeld herzustellen.

Auch beim Umgang mit Fremdwährungen müssten strengere Regeln gelten. Den Banken müsste zum Beispiel verboten werden, Gelder in US-Dollars oder in Euros aufzunehmen, um damit direkt oder indirekt Kredite in Schweizer Franken zu finanzieren.

Die Trennung von Geld und Kredit würde also einen grösseren Umbau der Schweizer Finanzarchitektur bedingen.

Schluss

Die Unwägbarkeiten im Zusammenhang mit diesem Umbau sind ein wichtiger Grund, warum alle Parteien, der Bundesrat und auch die Nationalbank gegen die Vollgeld-Initiative sind.

Der potenzielle Gewinn (Bank-Runs sind unmöglich, möglicherweise verläuft die Konjunktur stetiger) wird im Vergleich zum regulatorischen Aufwand und zu den geldpolitischen Unberechenbarkeiten als zu gering empfunden.

Ausserdem betont die Nationalbank, dass sie die neuen Kompetenzen zur Geldherstellung, die ihr die Initiantinnen geben wollen, gar nicht will – sie fürchtet sich vor einer Verpolitisierung der Geldpolitik.

Was es damit auf sich hat, untersuchen wir in einem zweiten Text. Lesen Sie ihn, wenn Sie sich für Geldpolitik und Finanzmarktregulierung interessieren und wissen wollen, warum die Vollgeld-Initiative im Text bewusst ein Hintertürchen offen lässt, das eine weniger strikte Umsetzung ermöglicht: Vollgeld für Nerds.

Debatte: Soll die Schweiz das Vollgeld einführen?

Schützt das Vollgeld die Schweiz vor Finanzkrisen? Oder ist es kein geeignetes Mittel, um die Finanzstabilität zu verbessern? Hier gehts zur Debatte.

Infografiken Bodara GmbH